O Mercado Visto da Rua: Ativos de Desenvolvimento Imobiliário – Vender ou Criar Valor?

Hoje escolho um tema que me tem feito pensar.

Antes de entrarmos em detalhes, é importante definirmos o que são “Ativos de Desenvolvimento Imobiliário”.

De forma muito “simplista”, considero que “os ativos de desenvolvimento imobiliário são imóveis com potencial de valorização através da alteração das suas características“.

Talvez não seja uma definição totalmente esclarecedora, é um facto.

Para melhor compreensão do tipo de ativos a que me refiro, em seguida partilho alguns exemplos, focando-me no segmento residencial.

1) Terrenos com potencial construtivo - Ex: Terreno que pode ser transformado num edifício ou condomínio residencial constituído por um determinado número de fogos (apartamentos ou moradias) de acordo com os pressupostos urbanísticos da localização onde se insere;

2) Edifícios com potencial de ampliação - Ex: Edifício Residencial localizado em centro urbano consolidado, constituído por 3 pisos acima do solo, com potencial de ampliação de 2 pisos e consequente aumento da sua Área Bruta de Construção;

3) Edifícios com potencial de alteração de uso - Ex: Edifício de escritórios com potencial de alteração de afetação para uso Residencial;

4) Edifícios com potencial de reabilitação - Ex: Edifício Residencial localizado em zona histórica, em estado de ruína;

5) Edifícios com necessidade de legalização - Ex: Edifício Residencial inacabado, com necessidades de legalização e conclusão de obras para se tornar habitável;

6) Outros - Nota: Caso tenhas outras sugestões, não tenhas receio de partilhar a tua opinião;

Todos os exemplos apresentados têm um “denominador comum”.

O Processo de Desenvolvimento Imobiliário (Artigo Relacionado: https://bit.ly/47mdYBV) será viável economicamente se existir possibilidade de CRIAR VALOR.

O que significa CRIAR VALOR quando nos referimos a desenvolvimento imobiliário?

Considero que existe criação de valor quando o VALOR INICIAL DO ATIVO + CUSTO DE DESENVOLVIMENTO < VALOR FINAL DO ATIVO. Quanto maiores forem os riscos e incertezas associadas ao processo de desenvolvimento, menor será o valor do ativo nesse momento.

Tudo isto parece muito complexo. É um facto.

No entanto, tudo se resume a mitigar riscos. Na minha opinião, o processo de criação de valor não é mais do que mitigar riscos, retirando incertezas da equação e aumentando as probabilidades de acontecimento.

Para melhor enquadrar estes conceitos, decidi criar um Caso Tipo.

Imaginem um edifício residencial, construído nos anos 60, registado em regime de Propriedade Total e localizado no centro de Lisboa.

Em seguida descrevem-se as características assumidas para este estudo de caso.

· Área Do Terreno: 300 m2

· Área de Implantação: 200 m2

· Área Bruta de Construção: 1140 m2

· Áreas Circulação/ Caixa de Escadas: 190 m2

· Área Bruta Privativa: 950 m2

· Áreas Exteriores (Terraços e Varandas): 192 m2

· Nº Frações de Utização Independente: 12

· Mix Tipologias: 2 x T2 + 8 x T3 + 2 x T1

· Afetação: Residencial

· Estado de Conservação: Razoável

· Observações: Existência de Inquilinos, necessidade de legalizações e necessidade de obras de renovação;

Tabela 1 - Características do Edifíci

A análise da tabela 1, “sugere” muita complexidade e incerteza.

Mesmo sem conhecermos os pressupostos específicos, quando verificamos a existência de inquilinos, necessidade de legalizações e obras de renovação, a tendência habitual é pressupor a “desvalorização” do imóvel .

Em ativos de desenvolvimento imobiliário, os riscos existem sempre. Umas vezes maiores, outras vezes menores. Uns mais controláveis, outros menos controláveis. Em tese, quanto maior o risco associado, maior a rendibilidade requerida por um determinado investidor.

Muitas vezes deparamo-nos com estas características em ativos detidos por Heranças Indivisas. Em variadíssimas ocasiões, os Herdeiros têm pouca experiência ou conhecimento do processo de gestão do ativo imobiliário. Por esta razão, por necessidades de liquidez ou meramente por “falta de concordância” entre intervenientes, optam por alienar o património.

Optar pela venda será sempre a melhor hipótese? Em alguns casos, acredito que sim (ex: O estado de conservação do imóvel coloca em causa a sua utilização). No entanto, existem outras ocasiões onde esta opção significa “destruição de valor”.

O processo de divisão e transmissão de heranças pode ter muitos focos de discórdia entre os seus intervenientes porque as suas necessidades podem não coincidir. Consequentemente, criam-se condições para que as tomadas de decisão sejam mais emocionais do que racionais.

Nestes casos, o procedimento é sempre similar:

Normalmente, é requerida uma avaliação (ou mais do que uma) do património imobiliário com o objetivo de se estabelecer um Valor de Mercado.

Em seguida, o ativo é colocado no mercado de venda em busca da melhor oferta.

Os potenciais compradores, vão avaliar de acordo com as suas necessidades e riscos específicos do negócio. Teoricamente, não deverá existir uma grande diferença entre o valor de avaliação e o valor das propostas recebidas. No entanto, “o Mercado” tem sempre a decisão final.

Finalmente, concluem-se as negociações e o(s) ativo(s) são transmitidos para o(s) seu(s) novos proprietários. O resultado da venda é dividido pelos Herdeiros conforme a proporção de propriedade de cada um, excluindo-se o pagamento de impostos e todos os custos associados ao processo de venda.

Em média, são processos que nunca são resolvidos em menos de 6 meses, a partir do momento em que os intervenientes tomam decisões.

Até aqui, tudo certo.

Mesmo que a opção seja a venda, será que não existem possibilidades de mitigar os riscos para valorizar o Património Imobiliário?

Na maior parte dos casos, tenho a certeza que sim. Analisam-se os riscos muito superficialmente e assume-se uma enorme complexidade de pressupostos que, na verdade, podem ser muito simples.

Quais os principais riscos percebidos que poderão afetar o valor do ativo? Contratos de Arrendamento em vigor, necessidade de obras de renovação e eventuais necessidades de legalização de espaços do edifício.

Para gerir e mitigar os riscos torna-se essencial desenvolver uma análise diagnóstico que permita criar diversos cenários e estabelecer um plano de ação para mitigação dos riscos existentes. Dá-se início ao processo de Criação de Valor.

1) Análise Sumária dos Inquilinos

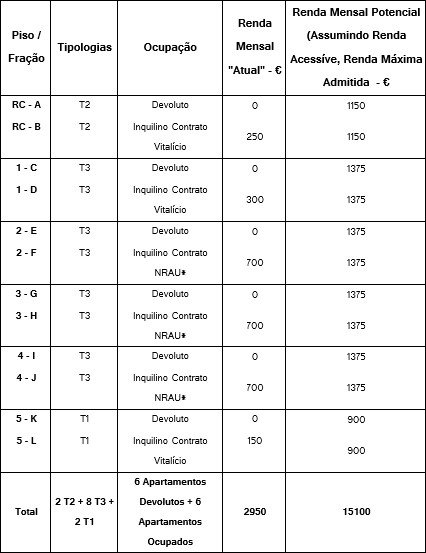

Comecemos por analisar a ocupação do edifício.

Temos seis apartamentos devolutos, em estado razoável de conservação, necessitando de obras de renovação para melhorar as condições de habitabilidade e conforto.

Os restantes apartamentos estão ocupados com rendas bastante baixas face à oferta comparativa do mercado.

Como benchmark comparativo, optei por adoptar as rendas estabelecidas no programa de Renda Acessível . As rendas potenciais assumidas têm por base as rendas máximas admitidas por tipologia para o concelho de Lisboa.

Verificamos também a existência de três contratos de arrendamento “vitalícios”. Em tese, são contratos complexos e de difícil resolução, a menos que exista uma intenção de saída por parte dos inquilinos.

Por último, existem três contratos ao abrigo do NRAU, com termo certo. Normalmente, nestes casos, assume-se um processo de oposição à renovação.

Apesar dos pressupostos contratuais e respetivas cláusulas previstas, estamos a “analisar” contratos habitacionais. A “questão social associada” não deve ser esquecida.

O bom senso e o diálogo com os inquilinos deverá ser o ponto de partida para descobrir soluções que beneficiem todas as partes. No final do dia, somos todos seres humanos.

Tabela 2 – Resumo da Ocupação do Edifício (*NRAU – Novo Regime de Arrendamento Urbano)

A análise da Tabela 2 indica-nos o potencial de valorização do ativo tendo em conta a enorme diferença entre “Renda Mensal Atual” e Renda Mensal Potencial. Não devemos esquecer que o Valor de um ativo imobiliário também depende proporcionalmente da sua capacidade de gerar rendimento.

1) Legalizações e Licenciamentos

A verificação do histórico de licenciamento do imóvel e respetiva confrontação com a arquitetura existente é essencial para mitigar os riscos associados às necessidades de legalização.

É usual existirem discrepâncias entre as áreas registadas na Caderneta Predial Urbana e as áreas reais. Mesmo nos casos em que as plantas originais coincidem com o edifício existente. Na dúvida, será sempre recomendável realizar um levantamento arquitetónico e topográfico ao edifício.

No caso concreto enquadramos outra situação recorrente. Um dos apartamentos foi licenciado originalmente como “Casa de Porteira”, sendo considerada uma área comum. É uma situação normal que pode ser resolvida através de um pedido de alteração de uso.

Outra situação usual neste tipo de ativos é a possibilidade de existirem varandas que foram transformadas em marquises. A reposição da pré-existência pode ser exigida pela Câmara Municipal. No entanto, também podemos admitir a sua legalização.

Por último, recomenda-se a verificação do potencial de ampliação do imóvel. Esta situação não se aplica ao caso em estudo.

2) Diagnóstico de Intervenção e Estimativa de Custos associados

O diagnóstico ao estado de conservação é muito importante para a tomada de decisão. Normalmente “convivemos” com imóveis com um nível de antiguidade importante. A necessidade de intervenção estrutural é um factor crítico.

A infraestrutura predial (Canalizações, Eletricidade, Sistema de Abastecimento de Gás, etc...) pode necessitar de renovação total.

Depois da verificação das necessidades de intervenção é necessário estimar os custos associados.

Sou da opinião que a estimativa do custo das obras deve prever a melhoria das condições de habitabilidade e conforto mas também, o aumento do ciclo de vida do imóvel. Por vezes, “lavar a cara” não é suficiente.

No caso em estudo, vamos assumir que se trata de um edifício com estrutura de betão armado, onde não se verifica a necessidade de reforço ou intervenção estrutural.

Breve Descritivo dos Trabalhos a Realizar:

· Renovação das Zonas Comuns e Zonas de Circulação: Revisão da Infraestrutura do edificio (Canalizações, Eletricidade, Gás), regularização e pintura das fachadas, renovação de revestimentos da caixa de escadas e respetivas pinturas, revisão da cobertura e substituição de elevador.

· Renovação dos Apartamentos: Renovação de casas de banho, renovação de cozinhas, substituição de caixilharias, pinturas, renovação de revestimentos (onde for aplicável), revisão de canalizações, eletricidade e gás (onde for aplicável) e outras reparações.

Em termos de estimativa do custo de obras a executar, assume-se que os apartamentos devolutos necessitam de maior intervenção, conforme especificado anteriormente (tabela 1).

Tabela 3 - Estimativa do Custo Obras (*NRAU – Novo Regime de Arrendamento Urbano)

Na tabela 3, apresenta-se uma estimativa de custos de renovação por apartamento, incluindo melhorias das zonas comuns.

Conclusões

O processo de criação de valor em Ativos de Desenvolvimento Imobiliário é sempre uma “descoberta dinâmica”. Cada caso é um caso.

No entanto, em casos similares ao apresentado, considero dois fatores fundamentais para o processo de criação de valor:

Flexibililidade: O que poderemos fazer para tornar o ativo mais “flexível” tendo em conta as suas características de ocupação?

Liquidez: O que poderemos fazer para tornar o edifício mais “líquido”?

Depois de concluída a Análise Diagnóstico, estabelecem-se objetivos e criam-se cenários que permitam valorizar o ativo.

1) A Constituição da Propriedade Horizontal deve ser equacionada.

Nos casos em que não se verifiquem alterações ao licenciamento existente, a Constituição da PH será um processo muito simples e com um custo muito reduzido face à valorização que permite.

Porquê?

Vamos assumir que o Valor de Mercado do edifício tendo em conta as condições expecificadas nas tabela 1, 2 e 3, ascende a cerca de 3 300 000,00€ (Três Milhões e Trezentos Mil Euros), ou seja, 2 895€/m2.

Em teoria, existem mais clientes para adquirir frações autónomas por 275 000€ (3 300 000€/12 = 275 000€) cada do que clientes para adquirir um edifício por 3 300 000€. Se verificamos um volume de procura superior e a oferta é finita, a tendência será valorizar o preço de venda. Além disso, a possibilidade de alienar os apartamentos de forma fraccionada permitirá aumentar o valor de venda unitário das frações onde não existem “ónus”.

Esta opção também permitirá ao(s) Herdeiro(s) criar a liquidez necessária para o processo de renovação e valorização do ativo, através da venda de algumas frações, sem necessidade de recorrer a outras fontes de financiamento.

Por outro lado, temos a questão da divisibilidade. Nos casos em que existem mais do que um Herdeiro, uns poderão manter frações do edifício e outros poderão alienar. Aumentamos a flexibilidade e o número de opções na divisão da Herança Indivisa.

2) Estabelecer objetivos para maximixar o rendimento do edifício

O caso em estudo indica-nos a existência de seis contratos de arrendamento em vigor.

Contratos Vitalícios – Temos três contratos vitalícios onde a oposição à renovação não será possível.

Podem estabelecer-se várias opções negociais. No caso concreto vou optar por um pressuposto negocial mais simples.

1) Dar oportunidade aos inquilinos ou respetivas famílias de adquirir o imóvel. O ónus associado a um contrato vitalício é um fator de desvalorização para o mercado. Para o próprio inquilino e respetiva família não existe ónus. Esta solução pode beneficiar ambas as partes (Senhorios e Inquilinos).

2) Caso não tenhamos sucesso neste procedimento podemos optar pela atualização das rendas, caso ainda não tenha sido feita.

No concreto vamos assumir a venda dos três apartamentos com contrato vitalício, estabelecendo o valor de venda unitário (preço por m2) de acordo com o Valor de Mercado obtido na Avaliação para a venda do ativo em regime de propriedade total (2 895€/m2).

Tabela 4 - Valores de Venda Estabelecidos para contratos vitalícios

A tabela 4 indica-nos a possibilidade de liquidar 750 000€. Este valor permite confortavelmente executar as obras previstas, libertando ainda alguma liquidez para realizar outros investimentos ou dar resposta a qualquer outra necessidade.

Contratos NRAU (Novo Regime de Arrendamento Urbano) – O objetivo será o aumento das rendas para os níveis estabelecidos pelo programa de renda acessível, oferecendo aos inquilinos a possibilidade de serem feitas obras de melhoria e conservação para melhorar as condições de habitabilidade e conforto.

Apartamentos Devolutos – Executar obras de conservação e renovação e colocar os apartamentos no mercado de arrendamento. O objetivo será maximizar as rendas de acordo com os níveis do mercado.

Em seguida apresenta-se uma tabela resumo dos objetivos estabelecidos para as frações com contratos de acordo com NRAU e também para as desocupadas.

Tabela 5 – Resumo Mapa de Rendas Atuais vs Potenciais

Através da análise da Tabela 5 verificamos a possibilidade de aumento significativo do rendimento proporcionado pelo edificio.

O cenário de ocupação inicial do edifício proporcionava um rendimento anual de 35 400€, assumindo as 12 frações de utilização independente e o regime de propriedade total.

A constituição da propriedade horizontal permitirá a venda fracionada dos apartamentos, garantindo liquidez para as obras de beneficiação. Se assumirmos que frações com contrato vitalício serão vendidas, não existe necessidade de recorrer a outras fontes de financiamento.

No total temos um investimento global na ordem dos 440 920€ que vai potenciar o aumento da rendibilidade do imóvel em cerca de 10 075€/mês, ou seja, 120 900€ ano.

Se calcularmos a taxa de retorno do investimento, o resultado é muito interessante:

Tx Retorno Anual = 120 900€ / 440 920€ = 27%

Acredito que existam outros possibilidades de investimento com retornos interessantes. No entanto, 27% é extraordinário.

3) Tomada de Decisão

Depois de se analisarem os riscos e estabelecer um plano de ação para os mitigar, vem a tomada de decisão.

Vender ou Criar Valor?

Não é uma resposta fácil. Depende de várias circunstâncias que muitas vezes não são controláveis.

No entanto, se o(s) Cliente(s) não tiverem noção das opções e cenários, a “destruição de valor” pode ser uma realidade.

Todos sabemos que o Cliente tem sempre razão, é um facto. No entanto, como dizia Henry Ford, “Se eu tivesse perguntado às pessoas o que queriam, teriam dito cavalos mais rápidos”.

O que o cliente “pede” não é necessariamente o que pretende. A atividade de Consultoria Imobiliária deverá sempre privilegiar o melhor resultado para os clientes, mesmo que a solução mais indicada não seja a mais lucrativa em termos de serviço prestado.